戦後稀にみる株価の大暴落、日本経済は危機まであと一歩―中国専門家

拡大

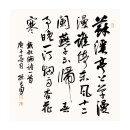

26日、人民日報は中国商務部国際貿易経済合作研究員の金柏松氏が書いた日本経済に関する文章を掲載した。写真は東京。

(1 / 2 枚)

2013年5月26日、人民日報(電子版)は中国商務部国際貿易経済合作研究員の金柏松(ジン・ボーソン)氏が書いた日本経済に関する文章を掲載した。以下はその内容。

【その他の写真】

東京株式市場で日経平均株価は23日、寄り付きで300円の大幅な上昇を見せたが、HSBC調査の中国の製造業購買担当者景気指数(PMI)が再び50を割り込んだとの情報が伝わった。中国経済が今後3〜6カ月間伸び悩むことを示すものだ。これを受けて日経平均株価はたちまち暴落し、7.32%安で引けた。東京株式市場は典型的な「ブラックサーズデー」に襲われた。戦後60年余りの歴史でもまれに見る大暴落だ。

1、株価暴落の原因

まず、日本の国債価格は23日前場、大打撃を受けた。米連邦準備理事会(FRB)のバーナンキ議長が、米国経済が一段と改善した場合、今年遅くに債券購入を縮小する可能性を示唆し、米国債利回りがはね上がったからだ。米パシフィック・インベストメント・マネジメント・カンパニー(PIMCO)のグロース共同最高投資責任者は木曜日のインタビューで、FRBが9月に債券購入を縮小し始める可能性があると指摘。「米10年債の利回り上昇を見ると、投資家は債券購入の縮小をすでに織り込んでいるはずだ」と述べた。米国債利回りの過度の上昇はリスクとなる。債券市場バブルが崩壊すれば、世界の債券市場も大幅に利回りが上昇し、バブルが崩壊する。こうしたリスクを意識して、23日前場、日本の10年国債利回りは急激に上昇、2012年4月以来の最高値をつけた。

次に実体経済について言えば、日本の景気回復は始まったばかりで、依然外需頼みだ。世界第2の経済大国である中国の経済成長がひとたび妨げられ、ハードランディングの兆しが生じれば、日本の景気回復も打撃をこうむるのは必至だ。このため中国の製造業PMIが再び50を割り込んだとの情報が伝わると、日経平均株価も下落した。

2、暴落によって市場が慎重になる可能性

日経平均株価の暴落に伴い、円相場は対ドルで103円から101円台へ上昇した。これは投機マネーが日本から逃避し、様子見に回ったことを示す。日本の景気回復への信頼が不足しているということだ。国際資本だけでなく、日本国内の機関も安倍政権の経済政策に数々の疑念を抱いている。

まず、円安への懸念だ。円安は確かに日本の輸出産業にとって追い風となるが、日本企業の多くは95円±5円で十分にかつての収益性を回復できることを認めている。過度の急速な円安は、逆に輸入へのマイナス効果が上回る。第1に貿易赤字が拡大すれば、対外支払いの必要から資金の国外流出が起きる。第2に輸入価格の突然の上昇に企業はとっさに対処できず、川下にしわ寄せが来て競争力が弱まる。第3に輸入価格上昇のしわ寄せが最終製品に及ぶ、価格の上げ幅が大きすぎる場合、消費が鈍る。日本財務省は22日、4月の貿易赤字が予想の6206億円を大きく上回る8799億円に達したことを明らかにした。輸出が予想を下回り、輸入が予想を上回ったことが原因だ。日本の機関が懸念していた事は現在起きている。これは23日の日経平均株価暴落の深いレベルの原因だ。

次に日本経済界はアベノミクスの鍵である成長戦略に疑念を抱いている。量的緩和政策、財政出動による景気刺激策は短期的にはまずまずの成果を上げるが、安定した回復基調とイコールではない。日本経済の20年間の低迷は簡単に治癒できる「軽い病気」では断じてなく、大きな危機につながりうる「大病」だ。安倍政権が本腰を入れ、新たな理念を打ち出し、新たな発想に基づく発展戦略を定め、大胆な改革を実行して初めて日本経済を救うことが可能になる。だが安倍内閣は経済政策を重視すると同時に、中国、韓国に対して強硬な政策をとっているうえ、憲法改正にも大きな力を注いでおり、「経済建設中心」でないことは明らかだ。日本の機関には安倍政権が日本経済を救えるかどうか疑念を抱くに十分な理由がある。安倍政権の外交政策に対する懸念は、日経平均株価暴落のもう1つの深いレベルの原因だ。

3、危機まであと一歩の日本経済

FRBがいつ量的緩和を縮小するかは未定だが、購入の縮小はすでに幅広い同意を得ており、今後米国債の金利が徐々に上昇することはすでに趨勢となっている。したがって、日銀が日本国債の金利をいかに安定させるかが鍵となる。日本の金融市場には米欧との間に「ファイアウォール」がないため、日本の機関は利回りの高い金融商品を自由に選択して購入できる。日本の資金の海外流出は必然的に日本国債の金利上昇を招く。日銀が国債のゼロ金利を維持しつつ購入規模を拡大し、「無制限の国債買い入れ」を実行し、通貨発行を拡大するのなら、悪性のインフレを引き起こす可能性が高い。この場合、日本の機関は日本国債を大量に投げ売りし、国債危機が発生するだろう。それだけではない。日本はひとたび国債危機が生じれば、円も暴落し、日経平均株価も暴落し、金融資産も暴落し、実体経済にも危機が生じる。したがって、外資系機関は日本の株式市場で利食いをし、直ちに資金を日本国外に移して初めて安全であり、こうした危機への防備策ともなる。常識から考えて、ひとたび全面的危機が発生すれば、日本政府は全ての取引を凍結し、統制経済を実行せざるを得なくなるからだ。その場合、全ての資金移動、取引に認可が必要となる。(提供/人民網日本語版・翻訳/NA・編集/内山)

関連記事

韓国GDP成長率、日本に抜かれる可能性も―中国メディア

Record China

2013/5/24

日米経済に好転の兆し、一方の中国経済は低迷―中国メディア

Record China

2013/5/20

円安は日本経済を救えるか?原油価格高騰で漁業には暗い影―中国メディア

Record China

2013/5/17

アベノミクスに疑問符、日用品の価格が上昇―中国メディア

Record China

2013/5/14

アベノミクス、「三本の矢」は日本経済を救えるか?―中国メディア

Record China

2013/5/8